Einem Chartexperten über die Schulter geschaut

21. Oktober 2019 - Raimund Brichta in Allgemein | 9 Kommentare

Charts sind schon etwas Faszinierendes. Nicht jeder kann mit ihnen etwas anfangen, aber nahezu jeder Börseninteressierte hat eine Meinung dazu.

Noch vor ein paar Jahren zum Beispiel hat mein lieber Teampartner Volker Schilling die Chartanalyse als Linealschieberei belächelt. Inzwischen ist er derjenige, der bei unseren wahren Werten selbst gerne das Lineal schiebt. Kann es ein besseres Beispiel für die Faszination von Charts geben?

Passend dazu bekam ich kürzlich vom Chartexperten Stefan Salomon eine Mail, in der er mich über sein neues „großes Lehrbuch der Chartanalyse“ informiert, das in wenigen Tagen erscheint. Was lag da näher, als mit ihm ein Interview zu führen, in dem er uns neugierig auf sein Buch macht?

Gesagt, getan. Hier also das Interview, in dem es selbstverständlich auch Charts zu sehen gibt. Und am Ende die wichtigsten Eckdaten zum Buch.

Brichta: Herr Salomon, was bringen Charts für Otto-Normalanleger?

Salomon: Charts geben die Stimmung der Masse der Anleger wieder! Und der Anleger sollte stets mit der Stimmung investieren! Da im Kursverlauf, also in einem Chart, die vorherrschende Stimmung ablesbar ist, können hieraus auch lang- bis kurzfristige Handelssignale abgeleitet werden. Vor allem interessant sind Chartmuster – so zum Beispiel Dreiecke oder auch eine aussagekräftige Schulter-Kopf-Schulter-Formation! Chartmuster sind ja nichts anderes als Verhaltensmuster einer Masse von Akteuren, deren Entscheidungsverhalten sich im Chart ausdrückt. Die bekannten Folgen der jeweiligen Chartmuster können sodann prognostiziert werden.

Erkennt der langfristige Anleger zum Beispiel eine Schulter-Kopf-Schulter-Formation, die nach einem langfristigen Aufwärtstrend in einer Phase der Euphorie auftritt, so kann der Anleger sein Depot schützen oder seine Gewinne mitnehmen. Denn nach einer Phase der Euphorie folgt in der Regel Ernüchterung oder gar Depression! Der Anleger kann mit der Chartanalyse der Börse einen Schritt voraus sein!

Brichta: Stets mit der Stimmung investieren, ist aber auch nicht immer richtig. Warren Buffett empfiehlt sogar das Gegenteil: „Sei gierig, wenn die anderen Angst haben. Habe Angst, wenn die anderen gierig sind.“

Salomon: Warren Buffet ist sicherlich nicht der Einzige, der eher empfiehlt, antizyklisch, also gegen den Trend, zu investieren. Sofern sich in Phasen der Euphorie, also wenn die Masse der Anleger gierig ist, aus Sicht der Chartanalyse Warn- und Verkaufssignale ergeben, sollte man entsprechend vorsichtig agieren und nach vorliegenden Verkaufssignalen handeln. So konnte Anfang 2008 zu Beginn der Finanzkrise mithilfe der einfachen Chartanalyse auch ein langfristiges Verkaufssignal im DAX ausgemacht werden. Die Finanzkrise aus charttechnischer Sicht habe ich zudem ausführlich im Buch besprochen: Sowohl die diversen Verkaufssignale als auch erste aussagekräftige Kaufsignale im Frühjahr 2009, als die Masse der Anleger noch depressiv verstimmt und „Angst“ im Markt spürbar war, betrachte ich dabei. Insofern ist der Leitspruch von Warren Buffet nicht verkehrt – und mit der einfachen Chartanalyse ist es möglich, die „gierigen“ als auch „ängstlichen“ Phasen im Markt zu erkennen, um hieraus Kauf- oder Verkaufsentscheidungen ableiten zu können.

Brichta: Was sind die wichtigsten Indikatoren, auf die man achten sollte?

Salomon: Es gibt eine Vielzahl an Indikatoren. Auf die Anwendung von Indikatoren kann aber durchaus verzichtet werden: Denn das Fundament jeder Chartanalyse ist zuerst einmal die Trend- und Formationsanalyse. Indikatoren können jedoch eine Hilfestellung zur Messung der Stimmung in einem Chart geben, wenn im Kursverlauf Euphorie-Situationen oder starke Phasen einer Depression auftreten. Hierfür eignet sich zum Beispiel der Disparitäts-Index, der einfach den prozentualen Abstand zwischen einem gleitenden Durchschnitt und dem untersuchten Wert auf Schlusskursbasis betrachtet. In meinem Buch wird dieser Indikator neben den Indikatoren „Stochastik“ und „MACD“ kurz besprochen. Der Schwerpunkt liegt auf der Trend- und Formationsanalyse sowie Candlesticks.

Brichta: Da habe ich mich vermutlich nach ihrem Fachvokabular missverständlich ausgedrückt (lacht). Mit Indikatoren meinte ich selbstverständlich auch Formationen und Trends. Denn auch diese können ja Indikatoren für zu erwartende Kursentwicklungen sein. Also: Welches sind daraus für sie die wichtigsten Signalgeber?

Salomon: Sehr aussagekräftig sind Schulter-Kopf-Schulter-Formationen, sofern denn diesen Chartmustern auch langfristige Trends vorangehen. Dies ist jedoch dann ein eher seltenes Muster. Interessant sind hingegen Dreiecke in jeglicher Ausführung, ob als ansteigende, fallende oder symmetrische Dreiecke, da diese recht häufig und zudem in unterschiedlichen Zeitebenen, auftreten und so zum Beispiel Wochen-, Tages- bis Stundencharts aussagekräftige Richtungssignale generieren.

Brichta: Von einer Schulter-Kopf-Schulter-Formation im DAX war im vergangenen Jahr oft die Rede. Allerdings hieß es damals, erst mit dem Bruch der so genannten „Nackenlinie“ könne man von einer solchen Formation sprechen. Diese Linie lag – wenn ich mich recht erinnere – bei ungefähr 11.800 Punkten. Von der DAX-Spitze aus gesehen, war der Index bis dahin also schon rund 1.700 Punkte gefallen. Danach ging es vorübergehend zwar noch mal gut 1.000 Punkte abwärts, aber dieser Verlust war relativ rasch wieder aufgeholt. Erste Nachfrage also: Kommt das Signal aus dieser Formation nicht relativ spät? Zu spät?

Salomon: Das Signal kommt zumindest bei einer ideal-typischen Schulter-Kopf-Schulter-Formation (SKS) nicht zu spät. Denn relevant ist, dass bei einer aussagekräftigen SKS eben ein langfristiger Aufwärtstrend vorangeht, und der langfristig orientierte Anleger dann auch aus dem Trend aussteigen kann. Im DAX hatten wir im vergangenen Jahr eine weniger ideale SKS: das Signal war bei 11.800 Punkten nicht aussagekräftig im Hinblick auf das ableitbare Kursziel. Die schnelle Erholung nach dem Verlassen der Abwärtstrends sodann nur folgerichtig. Wir hatten allerdings im DAX schon im Februar 2018 ein Verkaufssignal, nachdem der Markt aus einem umgekehrten Dreieck einen Fehlausbruch startete. Somit ergab sich ein erstes Verkaufssignal im Bereich von 13.400 Punkten.

Brichta: Ein „umgekehrtes Dreieck“ – das klingt interessant. Ich will das hier aber nicht vertiefen, weil sie dazu sicherlich im Buch etwas schreiben. Lassen sie mich hier lieber nachfragen nach ihren 3 genannten Grund-Formen: dem steigenden, dem fallenden und dem symmetrischen Dreieck. Können sie uns jeweils ein Beispiel zeigen und kurz erläutern, welche Schlüsse diese zulassen? Sie scheinen auf diese Dreiecke ja besonderen Wert zu legen, und ich denke, damit können sie unseren Lesern Appetit auf ihr Buch machen.

Salomon: Gerne, zuerst das ansteigende Dreieck:

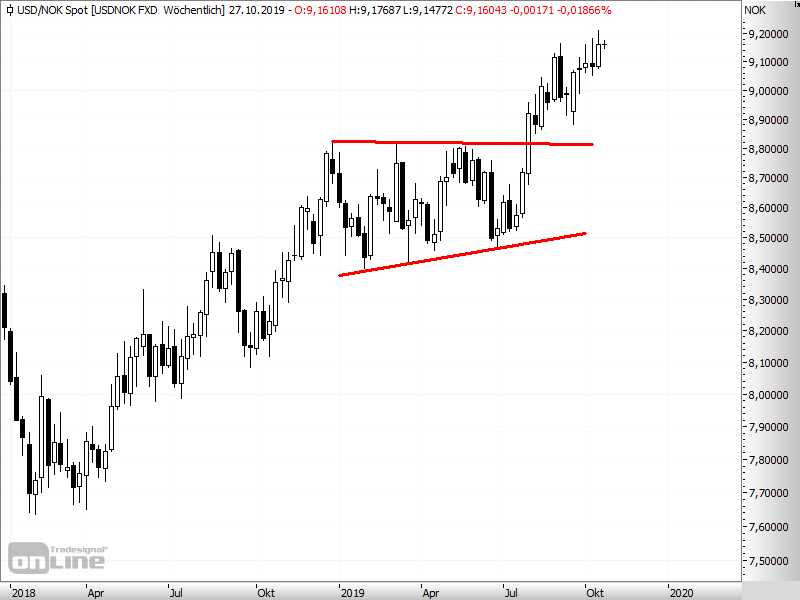

Chart provided by tradesignalonline.com

2019 setzte sich im Währungspaar USD/NOK nach einer Aufwärtsbewegung eine Seitwärtsbewegung mit leicht ansteigender Tendenz durch. Diese Phase der Unsicherheit in 2019 kann als ansteigendes Dreieck konstruiert werden. Der Ausbruch mit einer langen weißen Wochenkerze nach oben stellt ein Kaufsignal dar. Das Kursziel ist die an das Ausbruchsniveau abgetragene Schwankungsbreite des Dreiecks.

Fallendes Dreieck:

Chart provided by tradesignalonline.com

In 2010 bildete sich ein fallendes Dreieck im Kursverlauf der Banco-Santander-Aktie. Der Ausbruch aus diesem mit langen schwarzen Tageskerzen generierte ein Verkaufssignal. Das Kursziel, die an das Ausbruchsniveau nach unten abgetragene Schwankungsbreite des Dreiecks, wurde hierbei noch übertroffen.

Symmetrische Dreiecke:

Chart provided by tradesignalonline.com

Im Linienchart des Kupferpreises sind zwei symmetrische Dreiecke erkennbar. Das erste mit Vollendung Anfang 2013 leitete einen Abwärtstrend ein, das zweite kleinere hingegen in 2016 zeigte eine Bodenbildung nach Ausbruch aus dem Dreieck nach oben an. Interessant ist dann der Ausbruch aus dem Abwärtstrendkanal, dessen Schwankungsbreite nach oben als Kursziel Anfang 2018 erreicht wurde.

Brichta: Vielen Dank, mehr Formationen dann in ihrem Buch. Welche Fehler bei der Betrachtung von Charts sollte man ihrer Meinung nach unbedingt vermeiden?

Salomon: Am Anfang sollte eine Beschreibung des Kursverlaufes erfolgen und erst dann hierauf basierend die Interpretation des Charts. Oftmals wird hingegen die eigene Meinung, ein Vorurteil gegenüber dem Markt in den Chart interpretiert, ohne dass dem Markt wirklich zugehört wird. Zum Beispiel nach dem Motto: „Der Goldpreis muss doch weiter steigen, weil Hr. XYZ dieses oder jenes gesagt hat!“ Wenn jedoch der Chart einen Abwärtstrend für den Goldpreis anzeigt, ist die Stimmung eben bearish.

Brichta: Es gibt schon unzählige Bücher über die Chartanalyse. Welche neuen Erkenntnisse oder Einblicke bringt ihr Buch?

Salomon: Der Anleger findet in meinem Buch insgesamt über 300 Abbildungen und 50 Übungen zur Chartanalyse nebst Lösungen. Als Praktiker habe ich Wert auf die praktische Umsetzung, auf das Erlernen der Chartanalyse mit Bleistift und Lineal gelegt. Die Trend- als auch Formationsanalyse werden eingehend erläutert – mit sehr vielen Beispielen aus der Praxis belegt, und auch Fehlsignale werden ausführlich besprochen. Der Anleger erhält ein Buch, mit dem er arbeiten kann, um die Chartanalyse zu erlernen. Ein Kapitel zu Candlesticks rundet das Buch ab. Mit den vorgestellten 50 Übungen nebst Lösungen kann das Erlernte vertieft werden.

Brichta: Apropos Fehlsignale, sie hatten eines schon beim DAX angesprochen. Es gibt eine Regel, die besagt, Fehlsignale seien umso stärkere Signale in die andere Richtung. Das heißt, wird ein Verkaufssignal zunichte gemacht, geht es mit umso größerer Wahrscheinlichkeit nach oben – und umgekehrt. Was halten sie davon?

Salomon: Das ist vollkommen richtig! Bullen- oder Bärenfallen sind ein wesentlicher Bestandteil der Chartanalyse. Wird ein Kauf- oder Verkaufssignal nicht vom Markt angenommen, so darf in der Regel davon ausgegangen werden, dass Fehlausbrüche lediglich anzeigen, dass der Markt kurz davor ist, in die dem Fehlsignal entgegengerichtete Stimmung zu laufen.

Brichta: Herzlichen Dank für die Einblicke in ihr Buch sowie in ihre Denk- und Arbeitsweise. Ich wünsche ihnen und dem Buch viel Erfolg.

Hier die Eckdaten zum Buch:

Das große Lehrbuch der Chartanalyse

Stefan Salomon

Erscheinungsdatum: 13. November 2019

ISBN: 978-3-95972-295-7

Hardcover, auch als e-Book erhältlich

Preis: 34,99 Euro (D) 36 Euro (A)

Mehr von Stefan Salomon:

In seinen Kolumnen argumentiert Volker Schilling aber noch ziemlich fundamental… zuletzt (Weltwirtschaftwachstum, Minuszinsen, Gelddrucken FED) u. erwartet neue Jahreshöchstkurse. Die hält Stefan Salomon für den DAX ja auch f. wahrscheinlich (vgl. Wallstreet online v. 16. 10. 19). M.E. spiegeln die Charts lediglich die fundamentalen Grundlagen wieder (manchmal firmenbezogen allerdings auch die noch nicht allgemein bekannten). Bin gespannt, ob Volker Schilling demnächst seine aktuellen charttechnischen Erkenntnisse in seinen Kolumnen erwähnt. Glaube eher nicht.

Es bleibt dabei: Es kommt weniger auf die fundamentalen Einflüsse an als darauf, wie diese Einflüsse vom Markt massenpsychologisch verarbeitet werden. So spielen Handelskrieg und Brexit eben mal eine Rolle, ein anderes Mal werden sie ignoriert. Zum Abschätzen dieses Phänomens sind Charts besser geeignet als jeder anderer Indikator.

Und was Volker anbelangt, führt er in dieser Hinsicht eben ein Doppelleben. Bin schon gespannt auf sein Coming-Out 😂

Streng genommen war das schon ein kleines Coming-Out 😉

Denn es kommt ja noch was dazu: Wenn man wie wir eine ganzes Wahre-Werte-Mannschaft inklusive Ersatzbank betreut, ist es zeitlich unmöglich, die Form eines jeden Spielers fundamental zu verfolgen. Dazu müssten unzählige Geschäftsberichte und evtl. auch Analystenkommentare durchforstet werden.

Wenn wir aber schlicht die jeweilige Chart-Form beobachten, schlagen wir gleich zwei Fliegen mit einer Klappe: Wir erhalten dadurch erstens Hinweise auf die fundamentale Verfassung. Und wir kriegen zweitens mit, wie der Markt diese Hinweise massenpsychologisch verarbeitet.

Beispiel Johnson&Johnson: Der Konzern ist in den vergangenen Monaten so oft in die Schlagzeilen geraten (Asbest im Baby-Puder, Opioid-Prozesse etc.), dass man sich eigentlich von der Aktie hätte trennen müssen, wenn man nur danach gegangen wäre. Gleichzeitig zeigt der Chart aber eine erstaunliche Widerstandsfähigkeit, und der Kurs ist bis jetzt stets an den entscheiden Unterstützungen abgefangen worden. (Ganz anders übrigens als bei Bayer im vergangen Jahr: Da zeigte der Chart genauso wie die Nachrichtenlage Land unter an.)

Möglicherweise weiß die Börse hier also mehr und nimmt die Prozessrisiken gelassener. Sollte sie einmal ihre Meinung ändern, würden wir es ebenfalls mitbekommen – durch die Fitnesskontrolle im Chart.

Im Nachhinein geben Charts immer klare Signale und scheinen die Bewegungen des Marktes vorhersagen zu können.

In der Praxis glaube ich nicht, dass man mit Charttechnik den Markt schlagen kann. Schon die Gebühren für die häufigen Aus- und Einstiege und die hohen Kosten, wenn man den Fehlsignalen hinterher laufen muss, sprechen dagegen. (Das habe ich alles schon hinter mir.)

Ich denke, dass Herr Salomon mit dem Verkauf seines Buches eher verdienen wird als mit der eigenen Anwendung der Charttechnik.

Interessant fand ich allerdings am Interview, dass er Sentimentanalyse mit Chartanalyse zu verbinden scheint. Das könnte für den langfristigen Investor wertvolle Anregungen geben. Es könnte helfen, zu erkennen, in welcher Marktphase man sich befindet. Allerdings die großen Wendepunkte wird man auch mit diesen Methoden erst im Nachhinein erkennen zumal die großen Abwärtsbewegungen meist schnell und heftig eintreten.

Geldanlage ist und bleibt eine Kunst und das meiste Geld wird mit dem Hintern verdient, wenn man auf die richtigen Indices setzt.

Auch Sie scheinen der Chartanalyse etwas unterstellen zu wollen, das man ihr so nicht unterstellen darf: Sie ist definitiv kein Instrument, um den Markt zu schlagen. Aber sie kann nützliche Hinweise auf die Marktverfassung geben. Das ist schon etwas, finde ich. Und die Markt-Stimmung gehört selbstverständlich auch dazu.

Ach ja, und mit dem Hintern schlagen Sie den Markt ganz bestimmt auch nicht 😂

Sie werfen in Ihrer Argumentation also zu viele unterschiedliche Sachverhalte zusammen. Das ergibt kein rundes Gesamtbild.

Na ja, manchmal ist der Hintern auch ein Arsch. Aber einen Arsch muss man in der Hose haben, um erfolgreich anzulegen.

Ich meine damit, dass man ein kluges Portfolio aufstellen muss und es durchhalten. Sonst steigt man in den Zeiten, die für das Portfolio nachteilig sind, aus und verpasst die guten Zeiten.

Zum Arsch gehört auch, dass er schon manchmal mit Bauchgefühl und Durchsetzungsvermögen handelt.

Bei allem Beharrungswillen ist Geldanlage eben auch eine Kunst.

Ich gebe zu, dass ich alle meine Werte täglich bei comdirect mit Chart und gleitenden Durchschnitten betrachte. Ich habe aber aufgegeben, die Charts als Signalgeber anzusehen. Sie sagen mir nur etwas über die Verfassung meiner Werte.

Gut, dann sind wir uns also einig, dass man auch mit dem Hintern (respektive dem Arsch) in der Regel den Markt nicht schlägt.

Und was die Aussage über die „Verfassung“ von Aktien anbelangt, so wissen alle regelmäßigen Leser, dass genau dies mein Hauptzweck bei der Chartbetrachtung ist. Ich nenne es den Fitness-Check mit Hilfe von Charts. Und selbstverständlich verbindet man mit einem solchen Check auch „Signale“ für die Zukunft. Denn wenn ein Fitnesscheck vollkommen belanglos wäre für künftige Entscheidungen im Hinblick auf die betreffende Aktie, könnte man sich diesen Check ersparen. Der Check an sich ist ja kein Selbstzweck.

Fazit: Wir scheinen tatsächlich gar nicht so weit auseinander zu liegen in der Frage, wie nützlich Charts sind. 🙂

Guten Tag liebe Leser, mit Chartanalyse kann man durchaus den Markt schlagen. Ein Beispiel: Ende Mai/Anfang Juni konnte für den Goldpreis ein Ziel bis 1.600 USD veranschlagt werden. Die Chance auf steigende Kurse lag zu diesem Zeitpunkt sehr hoch. Analyse finden Sie hier: https://www.youtube.com/watch?v=VNr2btbG5hs&feature=youtu.be

Es reicht allerdings nicht aus, nur ein paar Linien in einem einzelnen Chart zu ziehen – sondern ein wenig Methodik sowie die Verknüpfung der unterschiedlichen Zeitebenen ist relevant.